Den Unternehmenswert berechnen – eine zentrale Herausforderung bei der Nachfolgeregelung. Bildet dieser Wert doch die Grundlage für den weiteren Transaktionsprozess und setzt schon früh einen wesentlichen Ankerpunkt. Umso wichtiger also, dass der errechnete Wert ein solides Fundament hat und auf Daten abgestützt ist.

Unternehmenswert berechnen: die Grundlagen

Es gibt zahlreiche theoretische Modelle, die zur Ermittlung des Unternehmenswerts angewendet werden können. Die Kunst besteht darin, die richtigen Methoden für den spezifischen Fall auszuwählen. So eignen sich beispielsweise längst nicht alle Methoden für die Bewertung von kleinen und mittleren Unternehmen. Und nicht nur die Firmengrösse, sondern auch die Branche und der Grund der Bewertung spielen eine Rolle für die Methodenwahl und deren Gewichtung.

Was nützt mir eine Unternehmensbewertung?

Zu den häufigsten Bewertungszwecken zählt sicherlich die Nachfolgeregelung. So dient der Unternehmenswert bei einer familieninternen Nachfolge dazu, einen angemessenen Übernahmepreis oder einen fairen Anrechnungswert zu ermitteln. Bei einem Verkauf an Dritte wiederum stellt die Unternehmensbewertung die Ausgangslage für die Preisverhandlung dar.

Warum sollte die Unternehmensbewertung vor der Käufersuche stattfinden?

Unternehmensbewertung und Unternehmensanalyse gehen meist Hand in Hand und liefern neben einem Orientierungswert für Preisverhandlungen auch wertvolle Erkenntnisse über Stärken und Schwachstellen der eigenen Firma. Das ermöglicht im Vorfeld Massnahmen abzuleiten und durchzuführen, welche die Attraktivität des Unternehmens erhöhen und die Preisvorstellungen des Verkäufers untermauern.

Vom Unternehmenswert zum Kaufpreis

Die Ermittlung des Unternehmenswerts ist die erste Etappe auf dem Weg zu einer realistischen Einschätzung des Verkaufspreises. Dieser kann letztendlich sowohl gegen unten als auch gegen oben vom errechneten Firmenwert abweichen. Denn im Gegensatz zum Firmenwert wird die Höhe des Verkaufspreises durch das Zusammenspiel von Angebot und Nachfrage und weiterer ausserbetrieblicher Faktoren bestimmt:

- Alternative Angebote auf der Käuferseite (Anzahl Übernahmeangebote)

- Alternative Angebote auf der Verkäuferseite (Anzahl Nachfolgekandidaten)

- Wirtschaftslage (Zinsumfeld)

- Alter von Verkäufer und Erwerberin

- Finanzielle und familiäre Lage von Verkäuferin und Erwerber

- Risikobereitschaft des Erwerbenden

- Wettbewerbslage

Für die Ermittlung eines realistischen Übergabepreises sind aus diesem Grund solide Kenntnisse des KMU-Markts und Vergleichswerte realisierter Transaktionen unverzichtbar.

Ist schliesslich ein gut begründbarer Basiswert vorhanden, hängt der Übergabepreis natürlich auch vom Verhandlungsgeschick beider Seiten ab. Die Verhandlungen als letzte Etappe der Kaufpreisbestimmung ist in der Regel sowohl für die übergebende als auch die übernehmende Partei der schwierigste und nervenaufreibendste Schritt im ganzen Verkaufsprozess.

Aus diesem Grund ist es ratsam, für die meist sehr emotionalen Preisverhandlungen externe Berater beizuziehen. Das mindert das Risiko eines Verhandlungsabbruchs und erhöht die Chancen auf eine beidseitig zufriedenstellende Lösung.

Die Gefahren der Wertüberschätzung

Bei laienhaft durchgeführten Unternehmensbewertungen besteht die Gefahr, dass der Verkäufer mit zu hohen Erwartungen in den Verkaufsprozess einsteigt. Das wiederum erschwert die Käufersuche. Die meisten Interessenten werden das Übernahmeobjekt gar nicht erst im Detail prüfen, wenn der Preis realitätsfremd ist.

Unternehmenswert berechnen: Übersicht der Methoden zur Firmenbewertung

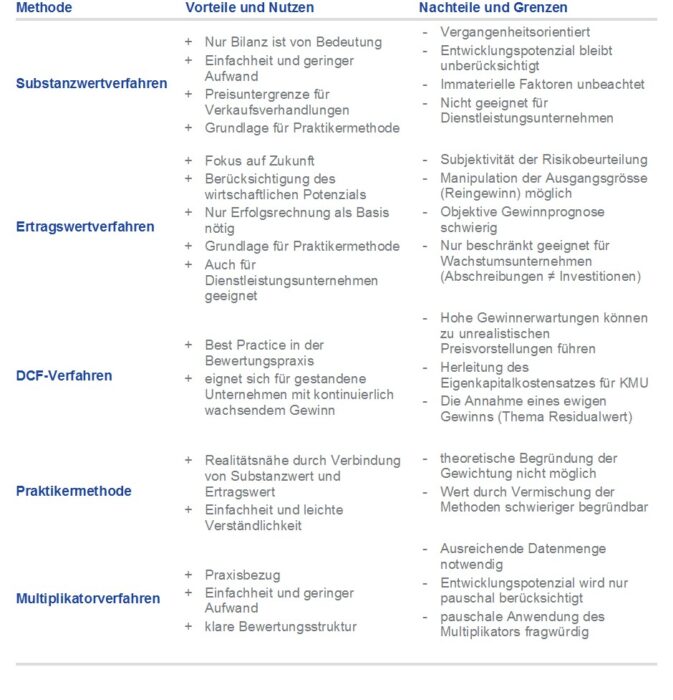

In der folgenden Grafik (hier als PDF zum Download) finden Sie eine Übersicht über die Vorteile und Nachteile der häufigsten Bewertungsmethoden für KMU. Weiter unten werden die aufgeführten Methoden im Detail beschrieben.

Unternehmenswert berechnen: Substanzwertverfahren

Beim Substanzwertverfahren liegt der Fokus auf den Vermögensgegenständen einer Firma (Barmittel, Warenvorräte, Maschinen, Grundstücke, Gebäude etc.). Faktoren wie zukünftige Einnahmen, Kundenstamm, bestehende Beziehungen zu Lieferanten oder Know-How der Mitarbeitenden werden also ausser Acht gelassen. Der Unternehmenswert wird bei der Substanzwertmethode folgendermassen ermittelt:

- Schritt 1: Aufsummierung aller Aktivposten per Stichtag: Bildung des Brutto-Substanzwerts

- Schritt 2: Auflösung der stillen Reserven per Stichtag und Abzug der resultierenden latenten Steuern

- Schritt 3: Abzug von Fremdkapital

Isoliert betrachtet ist diese Methode in der Praxis kaum relevant, da Aussagen über die Ertragsentwicklung vollständig fehlen. Allerdings kann der ermittelte Wert je nach Branche als Preisuntergrenze betrachtet werden, da jeder tiefere Preis für die Eigentümerin oftmals weniger einbringen würde als eine Liquidation der Firma.

Anders sieht es aus, wenn der Substanzwert in Kombination mit dem Ertragswert in die Praktikermethode einfliesst (im nächsten Absatz). Des Weiteren spielt das Substanzwertverfahren auch eine Rolle hinsichtlich Versteuerung und Besicherung von Bankdarlehen.

Unternehmenswert berechnen: Ertragswertverfahren

Beim Ertragswertverfahren wird der Blick auf den Erfolg der Firma in der Zukunft gerichtet. Der Fokus bei der Berechnung liegt deshalb auf den geschätzten zukünftigen Erträgen der kommenden (meist drei bis fünf) Jahre.

Es gibt mehrere Varianten des Ertragswertverfahrens, wobei die Unterschiede die Ertragsbasis im Nenner (Reingewinn, bereinigte Gewinngrösse, Cashflow etc.) oder den Kapitalisierungssatz im Zähler betreffen.

Das reine Ertragswertverfahren bei der Unternehmensbewertung

Die Ermittlung des Unternehmenswerts durch diese vereinfachte Variante der Ertragswertmethode funktioniert folgendermassen:

- Schritt 1: Schätzung der zukünftigen finanziellen Erträge

- Schritt 2: Abzinsung der geschätzten zukünftigen Erträge mit dem Kapitalisierungszinsfuss auf den Bewertungsstichtag

- Schritt 3: Berechnung des betrieblichen Netto-Unternehmenswerts

Schätzung der zukünftigen Erträge: Normalisierter Gewinn

Als Grundlage für die Ermittlung des Ertragswertes wird meist die letzte Erfolgsrechnung herangezogen. Um den «normalisierten» Gewinn (auf Stufe EBIT) zu erhalten, wird der Reingewinn folgendermassen bereinigt:

+ Steueraufwand

+ ausserordentliche oder einmalige Aufwände

– ausserordentliche oder einmalige Erträge

+ nicht betriebliche Aufwände

– nicht betriebliche Erträge

+ Zinsaufwand

– Zinsertrag

+/- Effekte der Veränderung stiller Reserven

Schätzung der zukünftigen Erträge: Nachhaltiger Betriebsgewinn

In einem zweiten Schritt wird aus dem «normalisierten» Gewinn der nachhaltige Betriebsgewinn ermittelt. Dieser basiert auf einer Prognose des zukünftigen Erfolgs anhand von Faktoren wie Kundenzufriedenheit, Marktstellung, Werbemassnahmen, Patente etc.

Miteinbezogen werden auch geplante Kostensenkungsprogramme unter Annahme einer konsequenten Umsetzung. Dem Nachweis dieser Prognose dienen die Budgetzahlen für die nächsten drei bis fünf Folgejahre. Diese Budgetzahlen werden auf der Basis zuverlässiger Erfahrungswerte durch Hochrechnungen ermittelt.

Ertragswertverfahren sind insbesondere auch für Banken in Hinblick auf einen Finanzierungsentscheid relevant. Schliesslich wird der Übernehmende mit dem Gewinn neben den notwendigen Investitionen auch Zinsen und Amortisationszahlungen finanzieren müssen.

Diskontierung mit dem Kapitalisierungszinsfuss (Risikokomponenten)

Der Kapitalisierungszinsfuss oder Diskontsatz setzt sich aus zwei Teilen zusammen: Dem Zinssatz für risikolose Kapitaleinlagen und einem Aufschlag für das Unternehmerrisiko. Auch wenn für unterschiedliche Firmen unterschiedliche Risiko-Komponenten vorstellbar sind, werden in der Praxis meist folgende drei verwendet:

- Erschwerte Verkäuflichkeit (nach Angebot und Nachfrage für entsprechende KMU)

- Konkrete und erkennbare Unternehmensrisiken (Kundenrisiken, Lieferantenrisiken, Marktrisiken, Personenabhängigkeit etc.)

- Nur beschränkt mögliche Ausschüttung der Gewinne für den Investor (Bildung von Reserven erforderlich)

Der Kapitalisierungszinssatz beträgt bei KMU in der Regel zwischen 6.5% und 15.0%. Ein hohes Risiko schlägt sich in einem höheren Zinssatz nieder und kann somit zu einer signifikanten Senkung des berechneten Firmenwerts führen. Da die Risikoaufschläge auf subjektiven Bewertungen basieren, ist deshalb eine solide Begründung und Rechtfertigung unumgänglich.

Berechnung des betrieblichen Netto-Unternehmenswerts

Der Unternehmenswert wird schliesslich in zwei Schritten berechnet:

- Schritt 1: Kapitalisierung des nachhaltigen Zukunftserfolgs um den ermittelten Diskontsatz

- Schritt 2: Addition nicht betrieblicher Substanz aus der Substanzwertmethode

Unternehmenswerkt berechnen: DCF-Methode (Discounted-Cashflow-Methode)

Bei der DCF-Methode handelt es sich um eine Variante des Ertragswertverfahrens. Die Basis der Berechnung bildet bei diesem Verfahren eine Schätzung des zukünftigen Free Cashflows nach Steuern, also dem Nettozufluss liquider Mittel. Dieser Wert wird dann ähnlich wie in der reinen Ertragswertmethode mit einem Kapitalisierungszinssatz diskontiert.

Schritt 1: Budget für die Zukunft aufstellen

Die Berechnung beginnt mit dem Aufstellen eines detaillierten Budgets für die kommenden drei bis fünf Jahre zu erstellen. Die gewählte Planperiode sollte dabei unbedingt einen ganzen Investitionszyklus abdecken, damit sich die Einflüsse von Investitionen in Umlaufvermögen und Anlagevermögen nicht verfälschend auf das Ergebnis auswirken. Aus dieser Budgetaufstellung wird der Free Cashflow für die Planperiode abgeleitet.

Schritt 2: Ewige Rente und Residualwert berechnen

Der zweite Berechnungsschritt umfasst die Berechnung zukünftiger Renten (= ewige Rente) über die Planjahre hinaus und dann die Herleitung des Residualwerts (RV). Dies ist notwendig, weil der Free Cashflow (FCF) nur für eine kleine Anzahl Jahre (3 bis 5 Jahr) vernünftig eingeschätzt werden kann.

Für alle folgenden Jahre wird deshalb anstelle einzelner FCFs der Residualwert beigezogen. Dieser wird durch die Kapitalisierung eines repräsentativen FCF ermittelt. Der Residualwert erhält dadurch ein sehr hohes Gewicht in der DCF-Bewertung, weshalb die ewige Rente mit Bedacht gewählt werden soll.

Schritt 3: Diskontierung mit dem Gesamtkapitalkostensatz

An dritter Stelle folgt die Diskontierung aller Einzelergebnisse mit dem Gesamtkapitalkostensatz WACC (siehe nächster Abschnitt) auf den Bewertungsstichtag. Es werden also alle zukünftigen FCFs auf den Bewertungszeitpunkt zurückgerechnet, um den aktuellen Wert dieser Erträge auszumachen. Das Ergebnis dieser Diskontierung bilden die diskontierten Barwerte.

Schritt 4: Effektiver Wert des Eigenkapitals

Im vierten Schritt wird der effektive Wert des Eigenkapitals (Aktienwert) berechnet. Das bedeutet, dass zu den diskontierten Barwerten einerseits die nicht-betriebsnotwendigen Vermögenswerte addiert und andererseits das Fremdkapital subtrahiert wird.

Unternehmenswert berechnen: Abzinsungssatz bzw. Gesamtkapitalkostensatz «WACC»

WACC steht für «Weighted Average Cost of Capital». Beim WACC-Zins werden also die unterschiedlichen Kapitalkosten von Eigenkapital und Fremdkapital ihrem Verhältnis entsprechend gewichtet.

Unternehmenswert berechnen: Praktikermethode (Verfahrenskombination)

Die Praktikermethode setzt sich aus zwei Teilen zusammen: Dem Substanzwert und dem durchschnittlichen Ertragswert. Durch diese Methodenmischung ist die Praktikermethode viel realitätsnäher als beispielsweise die Substanzwertmethode für sich alleine genommen.

Beim Resultat aus dieser Berechnung handelt es sich also um den gewichteten Durchschnitt von Substanzwert und Ertragswert. Abschliessend gilt es zu erwähnen, dass die Gewichtung unterschiedlich (bspw. 3 x Ertragswert + 1 x Substanzwert / 4) ausfallen kann.

Unternehmenswert berechnen: Vergleichswertverfahren

Vergleichswertverfahren beruhen, wie der Name vermuten lässt, auf dem Vergleich von tatsächlich realisierten Verkaufspreisen. Der Vergleich beschränkt sich dabei auf Firmen mit ähnlichen oder deckungsgleichen Eckdaten bezüglich:

- Firmengrösse und Rechtsform

- Region

- Kapitalstruktur

- Zusammensetzung der Vermögensbestandteile

- Diversifikationsgrad

- Qualifikation und Lohnniveau der Mitarbeitenden

- Kundenstruktur

- Lieferantenkreis

- Kreis potentieller Käufer

- etc.

Aus diesen Verkaufspreisen wird dann der Unternehmenswert abgeleitet. Dazu gibt es unterschiedlichste Methoden, von denen das Multiple-Verfahren (nächster Abschnitt) wohl die häufigste ist.

Vergleichswertverfahren eignen sich natürlich nur dann, wenn auch genügend Daten zu bisherigen Transaktionen verfügbar sind. Gerade bei KMU ist dies ausser für professionelle Beratungsunternehmen oft eine Hürde, da die Transaktionsdaten kaum öffentlich zugänglich sind.

Unternehmenswert berechnen: Multiplikatorverfahren oder Multiple-Verfahren

Das Multiplikatorverfahren gehört in die Familie der Vergleichswertverfahren. Bei dieser Methode der Unternehmensbewertung wird Firmenwert mittels Multiplikation einer bestimmten Betriebskennzahl mit einer Verhältniskennzahl (Multiplikator) berechnet.

Ermittlung des Multiplikators

Der Multiplikator widerspiegelt das Verhältnis zwischen realisiertem Verkaufspreis und gewählter Betriebskennzahl eines verkauften Unternehmens. Der Multiplikator wird in der Regel nach der gewählten Betriebskennzahl benannt. Die häufigsten Multiplikatoren in der Praxis sind:

- Umsatz

- EBITDA

- EBIT

- Reingewinn

- Cashflow

Multiple-Verfahren: Bewertungsverfahren

Um den Unternehmenswert zu erhalten, wird im ersten Schritt der Durchschnitt der Multiplikatoren aller betrachteten Vergleichsfirmen (verkaufte Firmen mit ähnlichen Kennzahlen) gebildet. Dabei wird für jedes einzelne dieser Unternehmen der realisierte Verkaufspreis durch die gewählte Betriebskennzahl dividiert. Die Summe aller Divisionsergebnisse wird durch die Anzahl Unternehmen geteilt, was schliesslich den Multiple ergibt.

Dieser Durchschnittsmultiplikator wird im zweiten Schritt mit der entsprechenden Betriebskennzahl des zu bewertenden Unternehmens multipliziert. Das Ergebnis dieser Multiplikation ist der Unternehmenswert.

Fazit: Bewertungsmix als Königsweg

Die oben ausgeführten Methoden zur Unternehmensbewertung sind nur einige aus einem riesigen Methoden-Repertoire. Sie liegen hier deshalb im Fokus, weil sie für die Bewertung von KMU besonders häufig Anwendung finden.

Letztendlich gibt es aber kein standardisiertes Bewertungsverfahren für alle Branchen und Unternehmenstypen. Oft ist deshalb ein Methodenmix der Königsweg – unter anderem auch deshalb, weil so die Ergebnisse aus einem Verfahren mit denen aus einem anderen abgeglichen werden können.

Business Transaction Valuation Tool

Das Business Transaction Valuation Tool basiert auf mehreren in der Bewertungslehre anerkannten Methoden. Nebst dem Zahlenmaterial berücksichtigen wir auch das spezifische Unternehmensumfeld und berechnen eine Wertbandbreite für das zu bewertende Unternehmen. Die Wertbandbreite unterziehen wir abschliessend einem Markttest, indem wir die Werte mit realisierten Verkaufspreisen vergleichen.

So erhält der Auftraggeber ein breit abgestütztes Gutachten, welches nicht ausschliesslich auf theoretischen Modellen abstützt sondern auch marktnah ist und unsere Praxiserfahrung aus über 180 verkauften Unternehmen abbildet.

Weiterführende Informationen zur Unternehmensbewertung

Wichtiges Wissen zur Unternehmensbewertung in kompakter Form: