Die Aktiengesellschaft (AG) gehört in der Schweiz zu den beliebtesten Rechtsformen. Der Zusatz «AG» vermittelt Vertrauen und begünstigt eine gute Reputation. Als Inhaber oder Inhaberin einer erfolgreichen AG bereitet Ihnen die Käufersuche deshalb verhältnismässig wenig Probleme.

Eine sorgfältige Verkaufsvorbereitung ist aufgrund der Komplexität der Transaktion dennoch notwendig. Hier finden Sie eine Zusammenfassung der wichtigsten Punkte beim Verkauf einer AG, der Ihnen als Praxisleitfaden dienen kann.

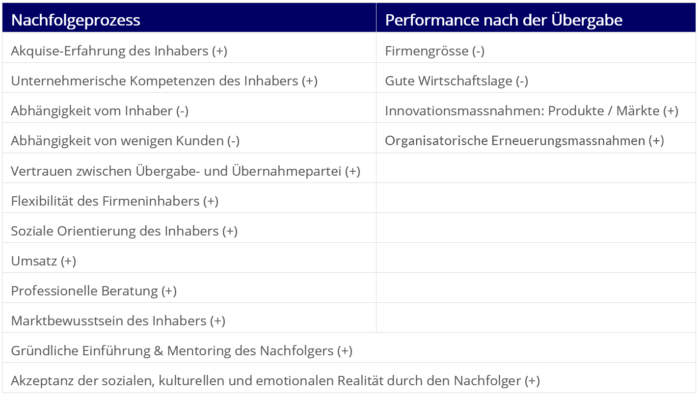

Verkauf AG – Erfolgsfaktoren für die Nachfolge

Nachfolge ist nicht gleich Nachfolge: Verschiedene wissenschaftliche Arbeiten beschäftigen sich mit der Nachfolgeregelung bei KMU. Untenstehende Tabelle zeigt eine Übersicht über Erfolgsfaktoren für die Firmennachfolge in Form eines Verkaufs, welche sich aus der Forschung herauskristallisiert haben. Eine ausführliche Erläuterung der Faktoren finden Sie im entsprechenden Blogbeitrag.

AG verkaufen Schweiz: Ablauf

Was den groben Ablauf betrifft, unterscheidet sich der Verkauf einer AG nicht wesentlich von der Veräusserung einer GmbH oder Einzelfirma. Die Hauptetappen des Verkaufsprozesses sind:

1. Entscheidung und Vorbereitung

In der Regel entscheidet sich ein Inhaber nicht über Nacht dafür, sein Unternehmen zu verkaufen, sondern fasst diesen wichtigen Entschluss nach einem längeren inneren Abwägungsprozess.

Damit der Verkauf dann auch wirklich erfolgreich über die Bühne geht und Sie als Inhaber im Nachhinein nichts bereuen, ist es wichtig, dass Sie sich im Vorfeld noch einmal über Ihre genauen Gründe und damit auch die Verkaufsziele klar werden.

Ein weiterer Teil der Vorbereitungsphase ist die Analyse des Ist-Zustands sowie die Aufbereitung des Zahlenmaterials Ihrer Firma. Diese Vorbereitungsmassnahmen sind für eine individuell angepasste Vermarktungsstrategie absolut entscheidend und beinhalten unter anderem auch die Bewertung der AG. Bei der Bewertung der AG ist es empfehlenswert, neben den theoretischen Modellen auch Marktwerte vergleichbarer, abgeschlossener Transaktionen beizuziehen um einen realistischen Verkaufspreis bestimmen zu können.

Aufgrund der Unternehmensanalyse folgt die Erstellung einer Verkaufsdokumentation. Diese umfasst ein anonymisiertes Blindprofil für die breite Ansprache von Kaufinteressenten und eine Firmendokumentation mit detaillierten Informationen zur AG.

2. Vermarktung, Käufersuche und Vertraulichkeit

Nebst Personen aus dem Familien- und Bekanntenkreis können sich auch externe Privatpersonen, Konkurrenten oder Unternehmer aus vor-/nachgelagerten Tätigkeitsbereichen für den Kauf Ihrer AG interessieren.

Die Schaltung einer anonymisierten Annonce (Blindprofil) auf einem KMU-Verkaufsportal ist die einfachste Methode, um möglichst viele potenzielle Käufer zu erreichen. Unserer Erfahrung nach können mit den richtigen Instrumenten für jede kleine und mittlere Unternehmung passende Käufer gefunden werden.

Eine (berechtigte) Sorge vieler Inhaber ist, dass im Zuge der Käufersuche Geschäftsgeheimnisse nach aussen dringen und/oder die Verkaufspläne allzu früh bekannt werden. Daher ist es unabdingbar, dass der Kaufinteressent vor Übermittlung detaillierter Informationen eine Vertraulichkeitserklärung (sog. Non Disclosure Agreement) unterzeichnet.

3. Due Diligence und Verkaufsverhandlungen

Die Verhandlung der Übergabekonditionen ist der wohl schwierigste Teil beim Verkauf einer AG. Das trifft nicht nur auf der faktischen, sondern vor allem auch auf der emotionalen Ebene zu:

Sie als Inhaber oder Inhaberin verbinden enorm viele Emotionen mit Ihrem Unternehmen, während der Käufer es in erster Linie als «Kaufobjekt» sieht und die Zahlen ins Zentrum stellt. Das wiederum führt häufig zu grossen Spannungen zwischen Verkaufs- und Kaufpartei und kann sogar zum Deal Breaker werden.

Im Vorfeld der eigentlichen Verkaufsverhandlungen führt der Käufer eine Sorgfaltsprüfung durch, die sogenannte «Due Diligence». Dabei geht es darum, die vorgegeben Firmeninformationen im Detail zu prüfen sowie eine Risikobeurteilung vorzunehmen. Der meist ziemlich grosse Zeitaufwand für die Due Diligence kann reduziert werden, indem Sie die benötigten Dokumente bereits im Vorfeld aktualisieren beziehungsweise erstellen.

4. Verkaufsabschluss und Übergabe der AG

Nach Abschluss der Due Diligence sowie Übereinkunft in der Verhandlung werden in der Regel zwei Daten auf der Zeitachse bestimmt:

Zum einen das Datum für die Unterzeichnung des Kaufvertrags (Verpflichtungsgeschäft) und zum andern das Vollzugsdatum. Beim Vollzug beziehungsweise dem Verfügungsgeschäft werden schliesslich die Aktien übertragen. Zwischen Unterzeichnung des Kaufvertrags und der Übergabe der Aktien (Vollzug) räumt man den Parteien die nötige Zeit ein, um die Übertragung der Aktien respektive die Übergabe der operativen Tätigkeit an den Käufer vorzubereiten. Je nach Ausgangslage können die beiden Termine «Verpflichtungsgeschäft» und «Verfügungsgeschäft» auch am gleichen Tag angesetzt werden.

Unternehmenskontinuität wahren

Für viele Inhaber einer AG ist die Fortführung der Unternehmung unter Beibehaltung ihres Hauptzwecks und ihrer zentralen Ziele ein wichtiges Verkaufsmotiv. Um die Unternehmenskontinuität sicherzustellen, ist eine sorgfältige Auswahl des Käufers wichtig. Im persönlichen Gespräch merken Sie als Inhaber sehr schnell, ob die Interessenten mit den Werten Ihres Unternehmens kompatibel sind.

Verkaufsvarianten: Share Deal – MBO oder MBI

In den meisten Fällen bedeutet der Verkauf einer Firma die vollständige Übergabe des Eigentums an den Aktien sowie der Geschäftsleitung an die Kaufpartei in Form eines sogenannten Share Deals. Die genaue vertragliche Ausgestaltung kann dabei stark variieren.

MBO oder MBI

Was die generelle Form anbelangt, sind der Verkauf ans eigene Management oder bestimmte Kaderpersonen (Management Buy-Out) sowie die Übergabe an externe Dritte (Management Buy-In) am häufigsten anzutreffen. Sowohl MBI als auch MBO weisen jeweils unterschiedliche Vorteile und Nachteile auf. Stehen beide Möglichkeiten zur Auswahl, sollte deshalb die optimale Lösung für den spezifischen Fall gesucht werden.

AG verkaufen durch Share Deal

Aktiengesellschaften werden meist in Form eines Share Deals verkauft. Im Zuge eines Anteilskaufs übernimmt der Käufer dabei die in der Regel vinkulierten Namensaktien und somit die Beteiligungsrechte des Verkäufers. Aus rechtlicher Sicht behält die AG dabei ihre Stellung als selbständige und vom Verkauf nicht weiter berührte Gesellschaft.

Eine Bestandsaufnahme aller vorhandenen immateriellen und materiellen Wirtschaftsgüter ist für eine Übertragung mittels Share Deal nicht notwendig. In der Praxis findet sie jedoch in einer gewissen Form trotzdem statt, da sie bei den substanzbezogenen Bewertungsmethoden in die Unternehmensbewertung und somit in die Kaufpreisermittlung einfliessen.

Der Share Deal ist neben den erheblichen Steuervorteilen (siehe Steuerfolgen Verkauf AG unten) auch deshalb bevorzugte Verkaufsvariante, weil die Transaktion einfacher abgewickelt werden kann als bei einem Asset Deal.

Share Deal: Vollzugshandlungen

Der Abschluss eines Aktienkaufvertrags gliedert sich häufig in zwei Etappen, das Signing und das Closing. Beim Signing, auch Verpflichtungsgeschäft genannt, unterschreiben Verkaufs- und Kaufpartei den Kaufvertrag und sind fortan definitiv gebunden (abgesehen von allfälligen, im Vertrag festgelegten Rücktrittsrechten).

Die wichtigsten Bestandteile des Closings, also der Durchführung des Vollzugsgeschäfts, sind die Kaufpreiszahlung gemäss Vertrag und die Übergabe der Aktientitel. Dabei müssen die gesetzlich vorgeschriebenen Übertragungs- und Formvorschriften eingehalten (Indossament, Zession, Nachführung des Aktienbuchs etc.) und gegebenenfalls den statuarischen Einschränkungen (Vinkulierung) Rechnung getragen werden.

Verkauf AG: Steuerfolgen

Insbesondere in Hinblick auf die Steuerfolgen ist eine frühe Planung des Unternehmensverkaufs essentiell. Werden diese nicht frühzeitig in die Überlegungen miteinbezogen, kann dies zu bösen Überraschungen führen (Stichworte «Umwandlungsfrist» und «indirekte Teilliquidation»).

Eine Aktiengesellschaft gilt gesetzlich als juristische Person und somit als eigenes Steuersubjekt, das für sich alleine besteuert wird. Für Sie als verkaufswilliger Inhaber ist das grundsätzlich positiv, da die Einnahmen aus der Übertragung als steuerfreier Kapitalgewinn gelten.

Leider gibt es hier auch einige Stolperfallen. Die wichtigste davon heisst «indirekte Teilliquidation» und kann dazu führen, dass ein Teil der Einnahmen des Verkäufers der Einkommenssteuer unterliegen.

Aus steuerlicher Sicht problematisch ist auch die Veräusserung der AG an eine selber beherrschte Gesellschaft oder (seit kurzem auch) an eine von den Erben beherrschte Holdinggesellschaft: In diesen Fällen gelten die Verkaufseinnahmen nicht mehr als steuerfreier Kapitalgewinn.

Eine weitere Fallgrube ist die Sperrfrist bei Änderung der Rechtsform: Ist eine Firma vor weniger als 5 Jahren von einer Einzelfirma oder einer Kollektiv-/Kommanditgesellschaft in eine AG umgewandelt worden, erfolgt bei Verkauf rückwirkend auf den Umwandlungszeitpunkt eine Abrechnung über die stillen Reserven.

Verkauf AG: Kaufvertrag

In den Verkauf einer AG sind abgesehen von Verkaufs- und Kaufpartei meist noch weitere Akteure wie Finanzinvestoren oder Kreditinstitute eingebunden. Die dadurch entstehenden Rechtsunsicherheiten machen eine detaillierte Festhaltung aller Regelungen im Kaufvertrag unbedingt notwendig. Oft braucht es dazu auch mehrere Verträge.

Aufgrund der ausgeprägten Individualität einer jeden Transaktion gibt es keinen Standardvertrag. Folgende Elemente gehören jedoch zu den Minimalanforderungen:

- Bezeichnung der Vertragsparteien: Namen, Sitz und Rechtsform

- Umschreibung des Kaufgegenstands

- Quantitativer Kaufpreis

- Kaufpreiszahlung: explizite Benennung der Abwicklung

- Haftungs- und Gewährleistungsfragen

- Folgen von Gewährleistungsausfällen

- Vollzugsbedingungen und -modalitäten

- Mitsprache- und Genehmigungsrechte

- Festsetzung anwendbares Recht und Gerichtsstand

Abwicklung der Kaufpreiszahlung

In der Regel gibt es per Unterzeichnung des Kaufvertrages (Verpflichtungsgeschäft, Signing) eine Anzahlung über 10% bis 20% des Kaufpreises. Der restliche Kaufpreis wird dann am Vollzugsdatum (Verfügungsgeschäft, Closing) durch die Käuferpartei geleistet.

Je nach Transaktionsstruktur können jedoch Zahlungszeitpunkte über das Vollzugsgeschäft hinaus bestimmt werden. Beispielsweise wenn der Verkäufer ein Teil des Kaufpreises in Form eines Darlehens an den Käufer stehen lässt. In diesem Fall werden in Form eines Darlehensvertrags die entsprechenden Amortisations- und Zinszahlungen vereinbart. Ein weiterer Fall von zukunftsbezogenen Zahlungszeitpunkten sind sogenannte erfolgsabhängige Kaufpreisteile (Earn-Out). Hierbei wird ein Teil des Kaufpreises in Abhängigkeit des zukünftigen Unternehmenserfolgs gestellt.

AG verkaufen leicht gemacht

Gute Vorbereitung ist enorm wichtig beim Firmenverkauf. Dazu gehört auch eine begründete Vorstellung von der Höhe des Verkaufspreises. Neben der umfassenden Übernahme der Projektleitung unterstützen wir Sie beim Verkauf Ihrer AG deshalb auch mit folgenden Dienstleistungen:

Nachfolge-Check: Aktuelle Verkäuflichkeit

Möchten Sie wissen, wie gut sich Ihre AG heute verkaufen lassen würde? Mit unserem kostenlosen Nachfolge-Check erfahren Sie, zu welchen Preisen Unternehmen in derselben Branche und Grössenordnung wie die Ihre in der Vergangenheit verkauft wurden und wie viele konkrete Kaufinteressenten sich aktuell für Ihre AG in unserer Datenbank befinden.

Professionelle Firmenbewertung

Möchten Sie wissen, wie viel Wert Ihre AG hat? Das Business Transaction Valuation Tool basiert auf mehreren in der Bewertungslehre anerkannten Methoden. Nebst dem Zahlenmaterial berücksichtigen wir auch das spezifische Unternehmensumfeld und berechnen eine Wertbandbreite für Ihr Unternehmen.

Marktpreiseinschätzung

Möchten Sie wissen, welcher Preis aktuell für Ihre AG auf dem Markt bezahlt würde? Anhand unserer Marktpreiseinschätzung bereinigen wir die Ertragskraft Ihrer AG und bestimmen mittels Transaction Multiples sowie unter Einbezug des Geschäftsmodells eine Verkaufspreisbandbreite. Sie erhalten eine und praxisnahe Einschätzung, ohne dass Sie Ihre AG zum Verkauf ausschreiben müssen.

AG verkaufen – weiterführende Informationen

Weitere interessante Informationen in kompakter Form zum Thema «AG verkaufen» finden Sie hier: